لحم الهمبرغر الاصطناعي يجذب زوار الدورة الثانية لمعرض الصين الدولي للاستيراد بشنغهاي

لحم الهمبرغر الاصطناعي يجذب زوار الدورة الثانية لمعرض الصين الدولي للاستيراد بشنغهاي فيديو: معكرونة لانتشو .. صحفيون عرب يتذوقون تاريخ وثقافة لانتشو

فيديو: معكرونة لانتشو .. صحفيون عرب يتذوقون تاريخ وثقافة لانتشو تجريب حياة "ألف ليلة وليلة" في سوق واقف بقطر

تجريب حياة "ألف ليلة وليلة" في سوق واقف بقطر جبال تيانشان في شينجيانغ بعد سقوط الثلج .. مشهد ولا في الاحلام

جبال تيانشان في شينجيانغ بعد سقوط الثلج .. مشهد ولا في الاحلام فصل الخريف يزيد من شاطئ عشبة الشيح في الأراضي الرطبة بمقاطعة تشجيانغ جمالا وخيال

فصل الخريف يزيد من شاطئ عشبة الشيح في الأراضي الرطبة بمقاطعة تشجيانغ جمالا وخيال بكين تفتتح منتجعا عالميا رائعا أمام العامة

بكين تفتتح منتجعا عالميا رائعا أمام العامةالقاهرة 14 نوفمبر 2019 (شينخوا) أعلن وزير المالية المصري محمد معيط اليوم (الخميس)، إصدار سندات دولية بملياري دولار، من بينها أطول سند دولي في الشرق الأوسط.

وقال معيط، في بيان، إن "مصر عادت لسوق السندات الدولية بإصدار ملياري دولار، على 3 شرائح هي 4 و 12 و 40 سنة، وبقيم مصدرة تبلغ 500 مليون دولار، ومليار دولار، و500 مليون دولار على التوالي".

واعتبر أن "أسعار عائد هذه السندات جيدة جدا، وتقل عن أسعار العائد السائدة في السوق الثانوية للسندات الدولية المصرية".

ووفقا للبيان، تهدف وزارة المالية من خلال إصدار هذه السندات إلى تغطية جزء من احتياجاتها التمويلية للعام المالي 2019 - 2020، والتي تقدر بنحو خمسة مليارات دولار أمريكي.

ورأى الوزير المصري، أن إصدار سندات دولية بأجل 40 عاما يعد نجاحا جديدا لسياسة وزارة المالية، التي تهدف إلى إطالة متوسط عمر محفظة الدين العام وتخفيض تكلفة خدمة الدين.

وتعد شريحة السندات أجل 40 عاما أطول إصدار دولي في الشرق الأوسط وشمال أفريقيا، وكان أطول إصدار دولي طرحته القاهرة في السابق هو 30 سنة.

وتم تسعير شريحة السند أجل 40 سنة بأقل تكلفة ممكنة، وبما يقل عن الأسعار المعلن عنها عند بداية الطرح بنحو 45 نقطة أساس، لتبلغ 8.15 %، حسب معيط.

وأسهمت الشرائح الجديدة المصدرة اليوم في تنويع آجال السندات الدولية المصرية، حيث تمت إضافة مدد 4 و 12 و 40 عاما على منحنى عائد السندات الدولية المصرية، ما يتيح سعرا استرشاديا لإصدارات كافة قطاعات الدولة.

وتخطت طلبات الاكتتاب من قبل المستثمرين الدوليين 14.5 مليار دولار، عقب ساعات قليلة من الإعلان عن طرح السندات من القاهرة، حسب البيان.

وأشار معيط، إلى أن "الإقبال الكبير" على السندات الدولية المصرية، حيث تجاوزت طلبات الاكتتاب في نهاية الطرح (14.5 مليار دولار) سبع مرات قيمة الطرح (2 مليار دولار).

وأكد أن "هذا المعدل كبير جدا"، حيث تجاوز النسب التي شهدتها الإصدارات الدولية للعديد من دول المنطقة والدول الناشئة خلال الشهور الماضية.

بدوره، قال أحمد كجوك نائب وزير المالية للسياسات المالية، إن الاكتتاب القوي على السندات الدولية المصرية ساعد وزارة المالية في خفض سعر الفائدة على السندات المطروحة بنحو 45 نقطة أساس، مقارنة بالأسعار المعلن عنها عند بداية عملية الطرح.

وتابع أن هذا الخفض "كبير جدا يعكس زيادة الطلبات على السندات الدولية المصرية، وتزايد ثقة المستثمرين في الأوضاع الاقتصادية والمالية والنقدية لمصر".

واستطاعت وزارة المالية، في نهاية عملية الطرح وفي ظل هذا الإقبال، "طرح سند الـ 4 أعوام بعائد نسبته 4.55 %، مقابل عائد افتتاحي معلن عنه للمستثمرين بقيمة 5 %، وسندات الـ 12 عاما بنحو 7.05 % مقابل عائد افتتاحي 7.5 %، وسندات الـ 40 عاما بعائد 8.15 % مقابل عائد افتتاحي 8.6 %"، وفقا لكجوك.

بينما قال خالد عبدالرحمن مساعد وزير المالية لأسواق المال، إن الطرح شهد إطالة عمر محفظة الدين الحكومي، وخفض تكلفة خدمة الدين، وهي الأهداف الرئيسية لاستراتيجية إدارة الدين، إلى جانب تنويع مصادر التمويل في ظل وجود إقبال قوي ومتزايد خلال الاكتتاب من قبل مستثمري آسيا والشرق الأوسط.

وعزا هذا الإقبال إلى ثقة المستثمرين في أداء الاقتصادي المصري، بسبب استمرار تحسن المؤشرات الاقتصادية والمالية، بجانب جهود وزارة المالية المستمرة في التواصل مع المستثمرين، والقيام بزيارات لأسواق جديدة لمقابلة المستثمرين هناك.

في الوقت نفسه، طرحت وزارة المالية أذون خزانة بقيمة 18.750 مليار جنيه (الدولار الأمريكي يعادل 16.08 جنيه مصري).

وتضمن الطرح أذون خزانة أجل 182 يوما بقيمة 9.250 مليار جنيه وبمتوسط عائد 15.336 %، وأخرى أجل 357 يوما بقيمة 9.5 مليار جنيه وبمتوسط عائد 14.721 %.

وتعد الأذون والسندات المالية إحدى وسائل الاقتراض، التي تلجأ إليها مصر، للمساهمة في سد العجز في الموازنة العامة للدولة.

وبلغ العجز في الموازنة العامة لمصر خلال العام المالي 2018 - 2019 نحو 8.2 %، وتستهدف الحكومة خفضه إلى 7.2 % خلال العام المالي الحالي.

20 مدينة صينية ضمن قائمة أقوى 100 مدينة للتنافسية الاقتصادية في العالم

20 مدينة صينية ضمن قائمة أقوى 100 مدينة للتنافسية الاقتصادية في العالم قبول الزواج في شقة مستأجرة أم لا يثير جدلا على مواقع التواصل الاجتماعي في الصين

قبول الزواج في شقة مستأجرة أم لا يثير جدلا على مواقع التواصل الاجتماعي في الصين التحدي الجديد! الصين تركب " القلب" لـ " الشمس الاصطناعية"

التحدي الجديد! الصين تركب " القلب" لـ " الشمس الاصطناعية" كاريوكي والسفر... ترقية استهلاك الترفيه لدى المسنين الصينيين

كاريوكي والسفر... ترقية استهلاك الترفيه لدى المسنين الصينيين فرص وتحديات دخول شركات التوصيل السريع الصينية إلى السوق الدولي

فرص وتحديات دخول شركات التوصيل السريع الصينية إلى السوق الدولي الصين تطور جهاز الذكاء الاصطناعي لتشخيص سرطان الجهاز الهضمي العلوي

الصين تطور جهاز الذكاء الاصطناعي لتشخيص سرطان الجهاز الهضمي العلوي أصحاب الياقات البيضاء ينعشون "اقتصاد الراحة"

أصحاب الياقات البيضاء ينعشون "اقتصاد الراحة" مزودا بـ 39 قمرا صناعيا...الانتهاء من بناء نظام بيدو العام المقبل

مزودا بـ 39 قمرا صناعيا...الانتهاء من بناء نظام بيدو العام المقبل ارتفاع معدّل أعمار الصينيين من 35 سنة إلى 77 سنة في السنوات السعبين الماضية

ارتفاع معدّل أعمار الصينيين من 35 سنة إلى 77 سنة في السنوات السعبين الماضية وصول الغاز الطبيعي القطبي إلى الصين عبر "طريق الحرير الجليدي"

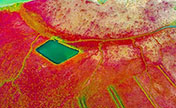

وصول الغاز الطبيعي القطبي إلى الصين عبر "طريق الحرير الجليدي" علماء صينيون ينجحون في زراعة الفواكه والخضروات في الصحراء

علماء صينيون ينجحون في زراعة الفواكه والخضروات في الصحراء الطائرة النفاثة "اي آر جي 21" الصينية تجري أول تحليق تجريبي فوق المرتفعات

الطائرة النفاثة "اي آر جي 21" الصينية تجري أول تحليق تجريبي فوق المرتفعات